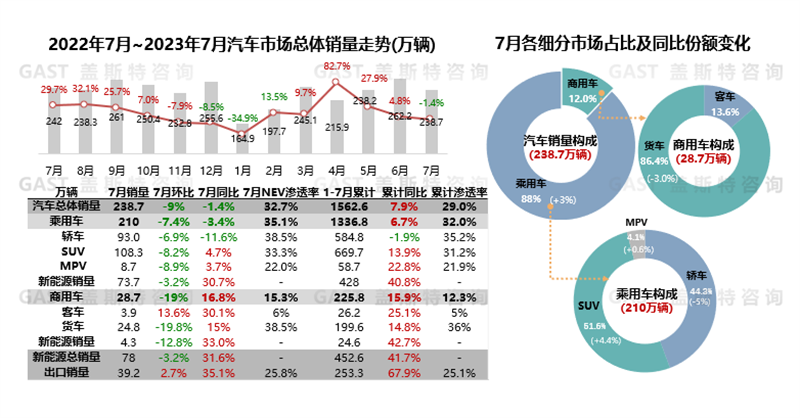

2023年7月,中国汽车市场销售238.7万辆,同比下降1.4%,环比下降9%;1-7月累计销售1562.6万辆,同比增长7.9%,整体市场表现不及预期。7月属于传统车市淡季,购车需求不足,叠加去年同期疫情影响减弱,基数高,导致7月单月同环比呈现双降趋势。本报告围绕7月份中国车市销量走势进行研究分析。

整体市场概况

7月,乘用车同环比均呈现下滑趋势。商用车复苏趋势减弱,环比大幅下滑,但同比保持大幅增长。新能源及出口市场整体仍保持较强增长态势,同比增幅均超过30%。

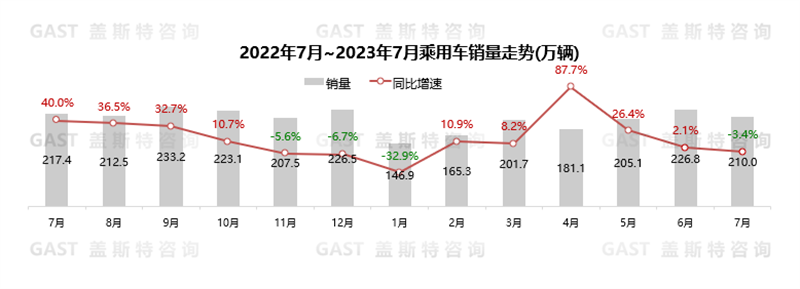

7月,乘用车市场销售210万辆,同比下降3.4%,环比下降7.4%,整体消费需求不足。政策方面,发改委等发布促进汽车消费的若干措施鼓励汽车消费。供给方面,在价格战持续数月后,7月总体促销力度有所回收。另外,各厂家产能增加但零售端销量出现下滑,渠道库存微增。消费方面,受到传统消费淡季和半年度促销提前透支需求的双重影响,整体购车需求有所下滑,另外,7月后半月促进汽车消费“十条”措施及第二轮购车补贴对后续车市有提振作用。

乘用车细分市场走势

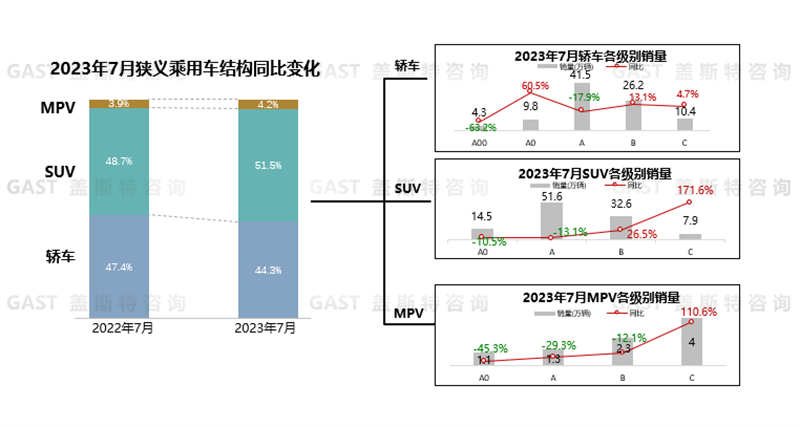

从三大品类市场份额看,SUV市场份额持续扩大,7月同比增加2.8个百分点。MPV市场份额同比微增,轿车市场份额进一步下降,整体份额低于45%。从单月环比看,SUV和MPV的下滑幅度超过轿车。其中SUV主要受到A0级和A级中低端市场燃油车销量下滑影响,轿车市场中,A00同比降幅超过60%,微型电动车市场红利减弱。

乘用车国别市场表现

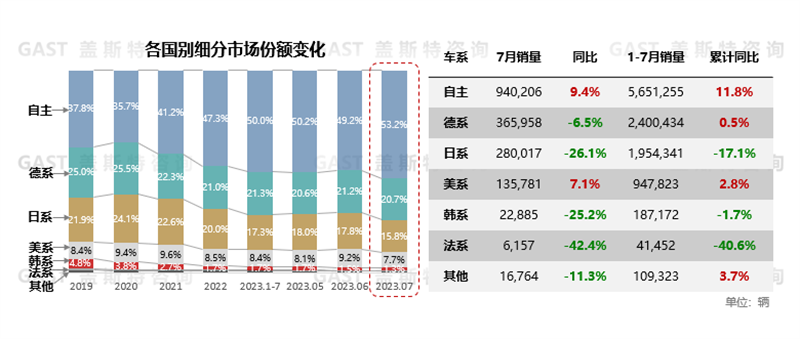

7月自主份额环比增加4个百分点,达到53.2%;其中比亚迪、长安、吉利、奇瑞等NEV产品尤其是插混产品持续崛起,自主市场份额再创新高。合资品牌受到自主NEV市场冲击,总体份额均有不同程度下滑。从同比增幅看,除自主品牌和美系品牌外,其他系别整体呈大幅下滑趋势。

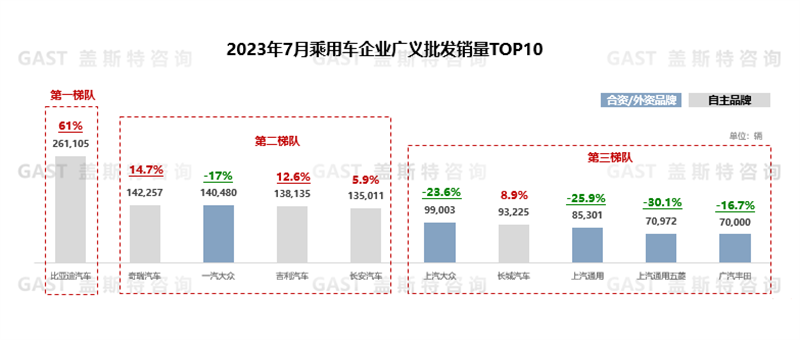

乘用车企业TOP10

7月,TOP10中自主品牌与合资/外资品牌各占5席。自主品牌均保持同比增长,其中比亚迪月销量突破26万,处于断层式领先,合资品牌同比降幅均超过15%。从厂商排名来看,比亚迪独占第一梯队,宋、秦、汉、海鸥等6款车型月销量突破2万辆,助推1-7月总销量突破150万辆,继续保持高增长态势。奇瑞7月总销量反超一汽大众,排名上升至第二名。一汽大众由于6月批发量超过19万,造成经销商库存压力较大,整体批发量较上月减少近5万辆。吉利新能源产品逐步发力,7月新能源销量突破4万辆,贡献30%以上销量。上汽大众与上汽通用由于自身NEV产品竞争力不足,同比销量大幅下滑。长城在新能源和出口市场同步发力,排名较上月提升2位。上汽通用五菱较上月销量增长1.3万辆,2023年销量首次进入TOP10。

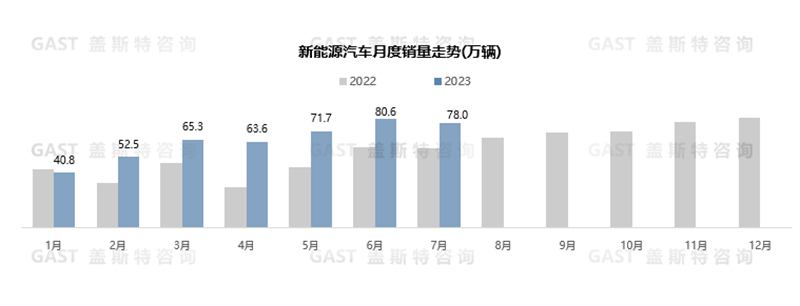

新能源汽车总体概况

7月,新能源汽车共销售78万辆,同比增长31.6%,环比下降3.2%。1-7月累计销售452.6万辆,同比增长41.7%,7月整体消费需求较弱,总体增幅有所下滑。从渗透率来看,7月全市场渗透率32.7%,乘用车市场渗透率35.1%,对燃油车的替代效应持续增强。

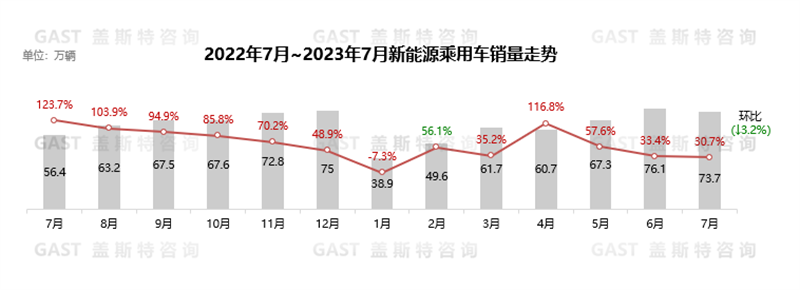

7月,新能源乘用车销售73.7万辆,同比增长30.7%,环比下降3.2%。从政策方面看,发改委等十三部门提出加强新能源配套设施建设,降低新能源汽车购置成本。地方政府中,杭州提出支持新能源汽车产能提升和整零配套发展的政策。从品类特征看,插混SUV市场表现强势,同比增幅超过100%,新能源轿车中纯电轿车依旧保持超过80%的市场份额,MPV市场中,插混MPV延续增长态势,但纯电MPV总体增长较为缓慢。

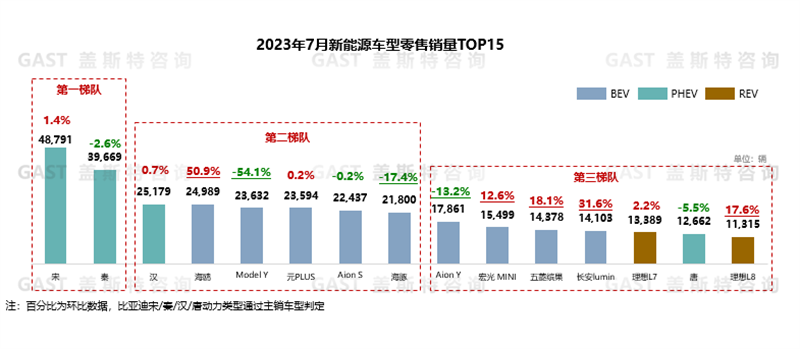

新能源乘用车Top 15车型

7月,新能源乘用车销量TOP15车型中,比亚迪占据前4名,自主新势力中理想L7和L8同时上榜;具体来看,宋PLUS EV销量较上月增加近4000辆,带动宋家族销量环比微增。秦PLUS DM-i较上月销量下降近1000辆,秦家族销量环比小幅下跌。海鸥上市2个月后,产能逐渐释放,环比销量大增,排名上市至第四位。特斯拉上海工厂7月产能供给国外,Model Y销量环比大跌。海豚和埃安Y受到竞品车型冲击,环比下滑幅度较大。长安Lumin推出周年庆优惠政策,连续两个月实现环比高增长。理想L8产能提升,与L7共同进入TOP15。