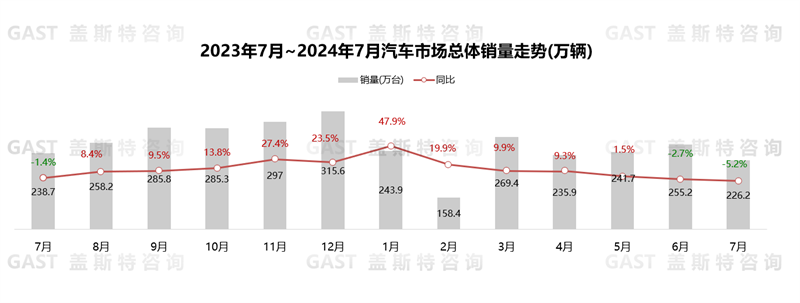

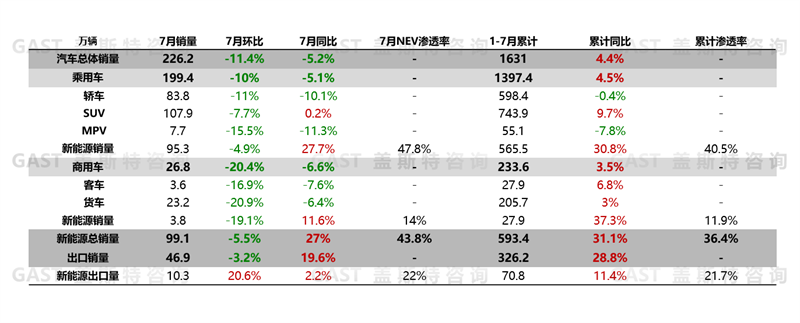

2024年7月,中国汽车市场销售226.2万辆,同比下降5.2%,整体市场销量出现预期内回落。从市场热点来看,汽车以旧换新补贴政策升级,扩大了补贴范围及乘用车补贴金额;部分传统豪华品牌终端价格回调,预计将改变豪华市场的竞争格局。本报告围绕7月中国车市销量走势及市场热点进行研究分析。

一、中国汽车市场销量走势分析

整体市场概况:同环比均有回落

2024年7月,中国汽车市场销售226.2万辆,同比下降5.2%,环比下降11.4%。车市进入传统淡季,部分厂家高温休假影响产销节奏,整体汽车市场表现乏力,7月销量同环比双双下落。

从各细分市场来看,乘用车及商用车市场销量同环比均下滑,其中商用车及乘用车的环比降幅均超过两位数;NEV及出口市场维持同比高增长态势,但出口销量同比增幅大幅收窄。

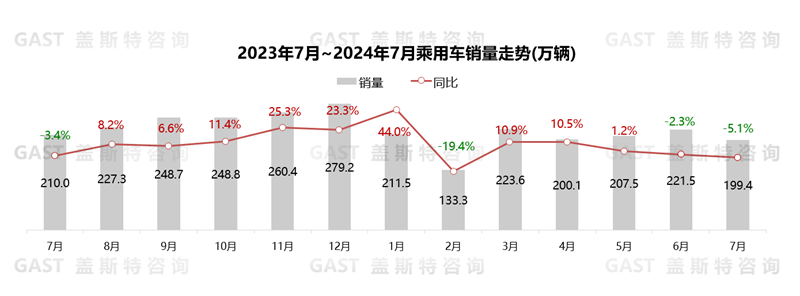

7月,乘用车市场销售199.4万辆,同比下降5.1%,环比下降10%。政策方面,发改委等两部门印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》;供给方面,新品仍处于预热阶段,部分重点车型如乐道L60、小鹏MONA M03等尚未正式上市;需求方面,整体汽车市场消费动力不足,随着以旧换新补贴力度加大等政策落地,预计将拉动8月购车需求提升。

乘用车品类维度:仅SUV销量保持同比增长

轿车份额为42%,同比下滑2.3个百分点。A00级市场有所回暖;A0级与A级同比下滑较大,A0级中海豚销量同比连续三月下滑;B级与C级同比增长,B级中秦L及海豹06贡献超过5万的增量。

SUV份额为54.1%,同比增长2.5个百分点。A0级与A级燃油车型销量不佳,整体市场同比大幅下滑,本田CR-V、哈弗H6等车型较去年同期下滑超6千辆;B级与C级销量同比超两位数增长,C级中理想L6及问界M9成为新增量,销量均突破1.7万辆。

MPV份额为3.9%,同比下滑0.2个百分点。A0级与A级同比下滑,A级中奔腾NAT销量环比下滑近80%;B级同比增长,传祺E8 PHEV上市后销量稳步增长;C级及以上市场同比小幅下滑,别克品牌车型同比下滑较大,其中别克世纪同比下滑146%。

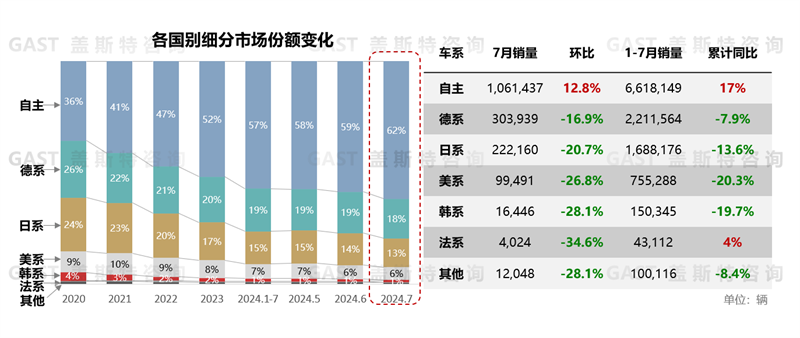

乘用车国别维度:自主品牌份额突破60%

市场份额角度,自主品牌市场份额占比达62%,较去年同期增长8.5个百分点。

环比增幅角度,仅自主品牌实现环比增长。主流合资品牌环比降幅均超过两位数。

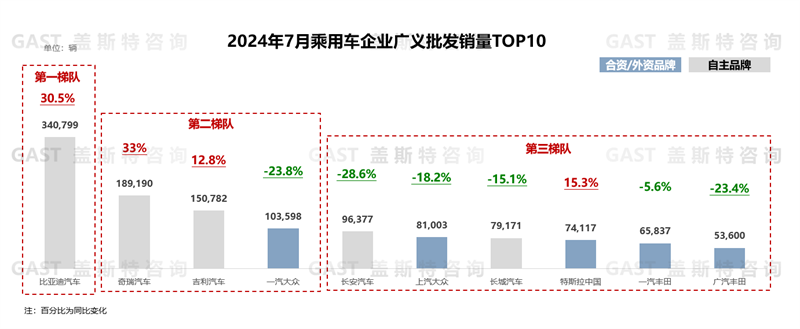

乘用车企业TOP10:TOP3自主品牌同比高速增长

7月,TOP10中自主品牌占据5席。具体来看,比亚迪:插混车型单月销售21.1万辆,助推比亚迪单月销量连续5个月突破30万辆;奇瑞:7月出口量达9万辆,维持较高增长,且NEV销量首次突破4万辆,二者合力使得奇瑞单月销量同比增长33%;吉利:NEV销量达5.9万辆,占乘用车销量近40%;大众及奥迪品牌批发量下滑较大,使得一汽大众同比降幅超过20%;长安品牌:受到高温限电至停产的影响,7月批发量较上月减少近4万辆;特斯拉:推出“5年0息”等购车金融政策,使得特斯拉成为TOP10中唯一同比增长的外(合)资品牌。

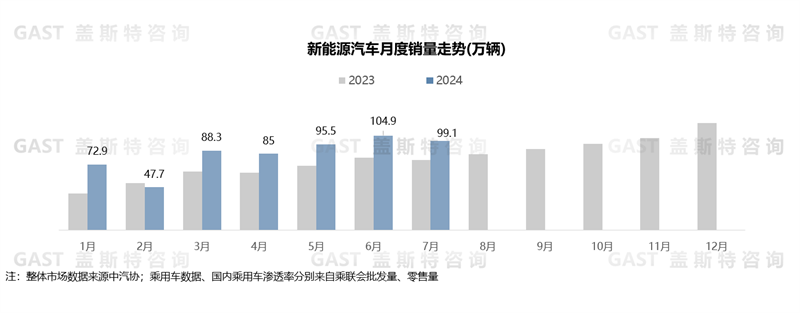

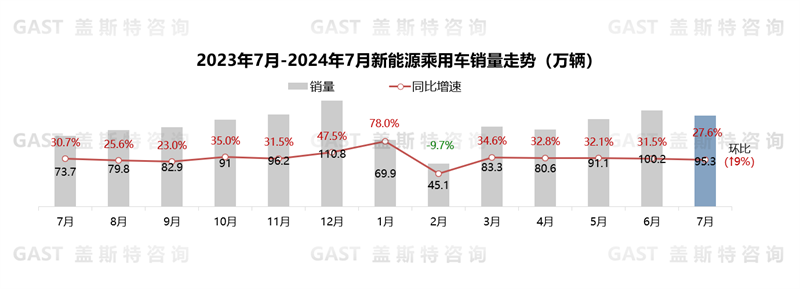

新能源汽车市场:同比增长27%

7月,新能源汽车共销售99.1万辆,同比增长27%。从渗透率角度看,7月全市场NEV渗透率达43.8%,其中乘用车市场NEV渗透率达48%。

7月,新能源乘用车累计销售95.3万辆,同比增长27.6%。从渗透率角度看,国内乘用车NEV渗透率突破50%,其中自主品牌渗透率达到62.6%,同比增长1.9%。当前,NEV乘用车销量连续3个月突破90万辆,但NEV出口受贸易壁垒影响,整体增速放缓。

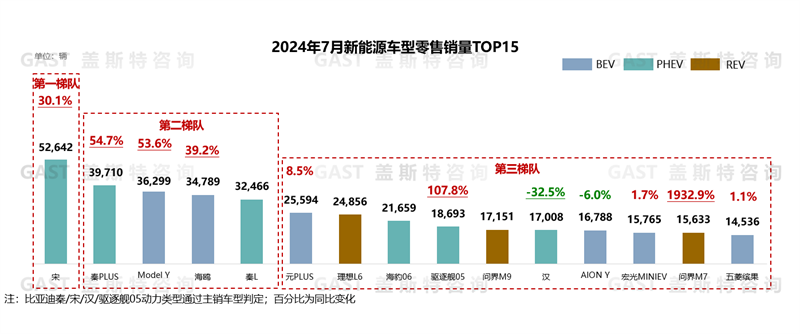

新能源乘用车Top15车型:销量均超过1.4万辆

7月,TOP15车型销量均突破1.4万辆,其中插混(含增程)车型数量占比超过纯电车型。具体来看,宋:宋家族销量延续同比两位数增长,单月销量仍处于断层式领先;秦PLUS:受秦L冲击,单月销量连续两个月小于4万辆;Model Y:推出零首付、零息贷款等金融政策方案,同比销量恢复大幅增长;秦L:上市第二个月销量突破3万辆;问界M9:单月销量连续三个月突破1.5万辆;汉:新一代汉车型预计年内上市,引发部分用户观望情绪,使得现款汉车型同比降幅超过30%;理想L6:上市第四个月销量突破2.4万辆。

二、汽车市场热点解析

市场热点一:部分传统豪华品牌终端价格有所回调

2024年上半年,多数传统豪华品牌处于“量价皆失”的状态。从销量上看,2021年至2023年,BBA年销量总和均突破210万辆,而2024年上半年奔驰和宝马销量呈现下滑,奔驰同比下滑10.1%,宝马同比下滑5.4%。从平均成交价格看,2024年平均成交价同比下滑超过7%,2021年为近5年平均成交价格峰值。

上半年,传统豪华品牌面临的销量和利润压力扩大,经销商库存压力随之增长。为确保企业良性增长,部分品牌回调终端价格,其中宝马公开表态退出价格战,奔驰、奥迪等部分经销商门店选择跟进。

盖斯特观点:豪华品牌参与价格战的效果并不理想,“以价换量”的策略没有取得明显效果,同时终端经销商持续承压,利润不断缩窄。但如果只是价格变动,产品力不能有效提升,尤其是电动化、智能化水平没有改善,那么退出价格战只是保存经销商实力的权宜之计,长此以往可能会失去原有市场。

市场热点二:汽车以旧换新补贴政策升级

自汽车以旧换新政策开展3个月以来,有效提振了居民乘用车消费水平,汽车报废更新补贴申请已经超过45万份;同时有效避免了价格战的恶性发展,使得整体汽车行业的盈利水平得到明显改善。

7月,国家发改委等两部门印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》的通知,报废符合条件的旧车并购买符合标准的车型,补贴1.5-2万元;交通运输部等两部门印发《新能源城市公交车及动力电池更新补贴实施细则》,报废或更新货车补贴3-8万元,更新NEV公交车平均补贴6万元,进一步提高了汽车报废更新补贴范围。

盖斯特观点:新一轮以旧换新政策,进一步扩大了乘用车补贴力度,这将加快乘用车的置换速度,全年报废更换新车型规模有望拉升至200万辆,约占国内乘用车市场的9%。且本次以旧换新政策明确了运营货车和NEV公交车补贴标准,此举将提高商用车领域更新换代的积极性。